El laboratorio nacional Savant emitió su octava serie de Obligaciones Negociables, por un total de $96 millones.

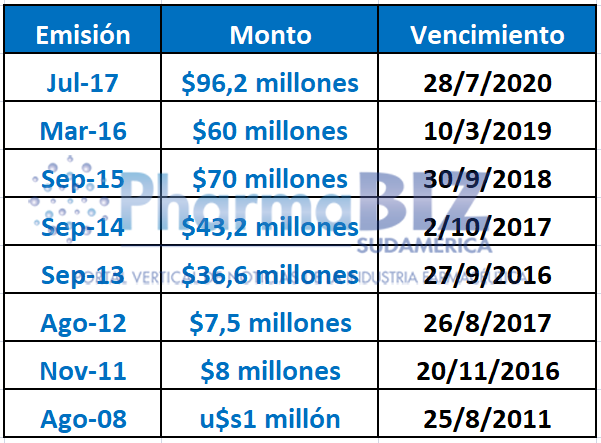

El laboratorio nacional Savant, emitió su octava serie de Obligaciones Negociables por un total de $96.2 millones.

La emisión fue en el marco del “Programa Global de Emisión de Obligaciones Negociables”, por hasta un monto total en circulación de $200 millones, con un 60,33% de sobresuscripción y a una tasa inferior a la última colocación.

La firma dijo que los fondos obtenidos serán destinados en un 50% a inversiones para ampliar la capacidad de producción, y el otro 50% al crecimiento del capital de trabajo.

La compañía informó en un comunicado que los fondos obtenidos serán destinados en un 50% al crecimiento del capital de trabajo, mientras que el otro 50% será para ampliar la capacidad de producción.

Los títulos fueron emitidos a un precio de emisión de un 100% del valor nominal, y a una tasa Badlar más un spread de 586 puntos básicos promedio ponderado entre las dos series, una a 24 meses con duración de 1,48 años y la otra serie a 36 meses con duración de 2,20 años.

“Superando ampliamente nuestra expectativas, esta exitosa emisión es realmente significativa porque nos fortalece financieramente para acompañar el desarrollo del Capital de Trabajo de nuestra compañía y, al mismo tiempo, la ampliación de nuestra instalaciones y capacidad productivas”, expresó Mauro Bono, Presidente de SAVANT.

Otra firma que salió a la bolsa esta semana fue el grupo Biotoscana, que recaudó u$s 427 millones con una oferta pública inicial en Brasil. Ver artículo.