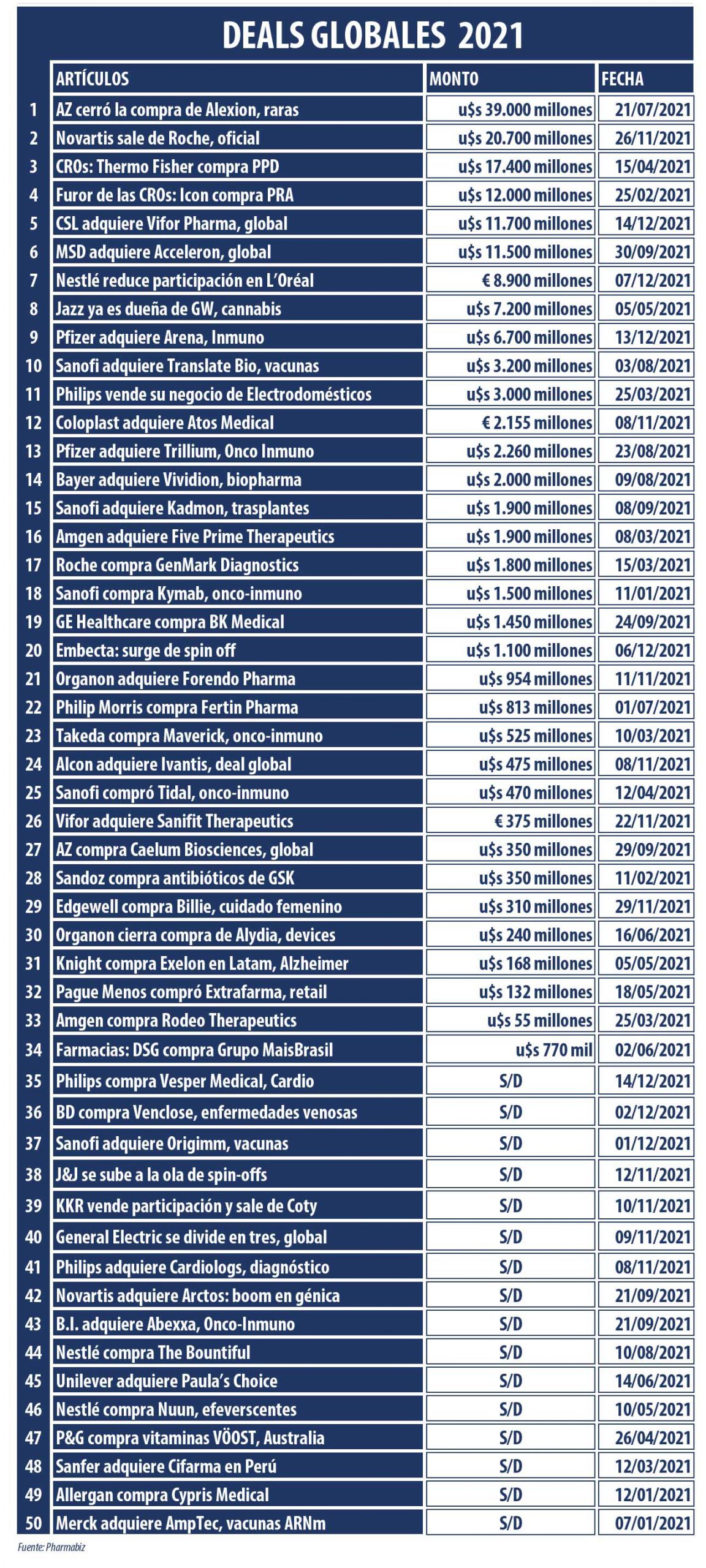

En el 2021 la industria de farma registró un importante número de deals a nivel global. Más allá de la pandemia del COVID-19, muchos de los acuerdos se concentraron en el segmento de las CROs y en el negocio estrella: el de Oncología.

El mega deal que marcó la agenda del 2021 fue el de la británica AstraZeneca, la que puso un pie en el negocio de las Enfermedades Raras al hacerse de Alexion. En un acuerdo valuado en u$s 39.000 millones la compañía sumó la cartera comercial y el pipeline de la norteamericana y así ganó peso en el mercado de la Inmunología y la Medicina de Precisión. La operación, que se terminó de cerrar en julio, dio origen a una nueva división centrada en Enfermedades Raras bajo el nombre «Alexion, AstraZeneca Rare Disease». Ver AZ cerró la compra de Alexion.

A su vez, a través de esa recientemente creada filial, la multi que tiene a Pascal Soriot como CEO global adquirió todas las acciones de Caelum Biosciences, una compañía en etapa clínica. Abonó u$s 150 millones, más pagos adicionales relativos al cumplimiento de hitos regulatorios y comerciales por hasta u$s 350 millones. Ver «AZ compra Caelum Biosciences, global».

Otra que puso el ojo en este segmento fue la norteamericana MSD, que cerró la compra de su connacional Acceleron Pharma, una biotecnológica que desarrolla tratamientos para enfermedades pulmonares y sanguíneas. El contrato fue por cerca de u$s 11.5 mil millones. Fundada en 2003 y con sede en Cambridge, Massachusetts, la firma adquirida desarrolló Reblozyl, un medicamento indicado para ciertos tipos de anemia. Después de varias marchas y contramarchas, la multi logró reunir suficientes acciones para superar las trabas que pusieron diferentes inversores activistas que intentaron tacklear el deal. Ver MSD adquiere Acceleron, global. Ver MSD logra comprar Acceleron.

La francesa Sanofi se quedó con Kadmon, una biofarmacéutica norteamericana enfocada en enfermedades con pocas alternativas de tratamiento. Por caso, la firma recibió en julio la aprobación de la FDA para comercializar un medicamento contra el rechazo a los trasplantes de órganos. La operación fue valuada en u$s 1.900 millones. Ver Sanofi adquiere Kadmon, trasplantes.

La alemana Merck se hizo de la suiza Chord Therapeutics, una empresa creada en octubre de 2020 para desarrollar nuevos tratamientos orales para enfermedades neuroinflamatorias raras. Con la compra, cuyos detalles financieros no fueron revelados, Merck busca acelerar el desarrollo de cladribina, un fármaco candidato para la miastenia grave generalizada y el trastorno del espectro de neuromielitis óptica. Ver Merck alemana compra Chord Therapeutics.

El boom de las CROs y el COVID-19

Ante el escenario del COVID-19 y el consecuente boom de los clinical trials, el sector de las CROs se anotó dos mega deals durante el primer semestre de este 2021. Uno de ellos fue en febrero, a poco de comenzar el año.

Por ese entonces la irlandesa Icon compró a la norteamericana PRA Health Sciences. El merger, que tendrá su correspondiente impacto en la Argentina, se selló por u$s 12 mil millones. Ver «Furor de las CRO: Icon compra PRA».

La norteamericana Thermo Fisher, enfocada principalmente en dispositivos médicos, se hizo de PPD, una CRO con base en Wilmington, en Carolina del Norte, por cerca de u$s 17.4 mil millones. Ver CROs: Thermo Fisher compra PPD. // Ver Thermo Fisher completó compra PPD».

Y luego de algunos traspiés en la carrera para desarrollar una vacuna contra el COVID-19, la francesa Sanofi volvió a apuntar a la tecnología del ARNm de nueva generación. La multi, que dirige Paul Hudson, acordó la compra de todas las acciones de la estadounidense Translate Bio, en un deal valuado en unos u$s 3.200 millones. Con esta incorporación sumó una plataforma de avanzada para explorar el potencial de nuevas áreas terapéuticas. Ver Sanofi adquiere Translate Bio, vacunas.

En simultáneo, sobre el cierre del año la gala firmó un acuerdo para adquirir Origimm Biotechnology, una empresa austríaca de biotecnología de propiedad privada especializada en el descubrimiento de componentes virulentos del microbioma cutáneo y antígenos de bacterias que causan enfermedades de la piel. La compañía está llevando a cabo estudios clínicos preliminares de una potencial candidata para tratar el acné vulgar basada en proteínas recombinantes. De aprobarse, sería la primera en su tipo a nivel mundial. Ver Sanofi adquiere Origimm, vacunas.

Otra que le puso el ojo al nicho del ARNm fue la alemana Merck, que selló la adquisición de su connacional AmpTec, en una operación cuyos términos financieros no fueron públicos. Así, la corporación reforzó su capacidad para desarrollar y elaborar ARNm a fin de utilizarlo en vacunas, tratamientos y diagnósticos aplicables al COVID-19 y a otras enfermedades. Ver Merck adquiere AmpTec, vacunas ARNm.

Onco, la estrella

Este año, la norteamericana Pfizer continuó reforzando su cartera de Oncología de cara al 2026-2030. En agosto cerró la compra de Trillium Therapeutics, una empresa en etapa temprana y centrada en el desarrollo de tratamientos para distintos tipos de cáncer. Ver Pfizer adquiere Trillium, Onco Inmuno.

La alemana Bayer, por su parte, adquirió a la norteamericana Vividion Therapeutics, una biotecnológica enfocada en Onco-Inmunología cuyo principal diferencial es su plataforma para terapias de moléculas pequeñas. La transacción implicó un monto de u$s 1.500 millones, más un adicional de hasta u$s 500 millones por el cumplimiento de determinados hitos. Ver Bayer adquiere Vividion, biopharma.

Otra que decidió agrandar su portfolio de Oncología fue la norteamericana Amgen, que concretó la compra de la biotecnológica en etapa clínica Five Prime Therapeutics por unos u$s 1.9 mil millones. Se trata de una compañía con foco en inmunoterapias contra el cáncer. Ver Amgen adquiere Five Prime Therapeutics.

En sintonía, la francesa Sanofi anunció la adquisición de la británica Kymab, una biofarmacéutica que apunta al desarrollo de anticuerpos monoclonales para terapias inmuno-oncológicas. La transacción incluyó un pago inicial de u$s 1.500 millones y hasta u$s 350 millones adicionales. A su vez, en este 2021 la corporación francesa se hizo de Tidal Therapeutics por u$s 470 millones. Así sumó una novedosa plataforma basada en ARNm para expandir su investigación en onco-inmunología, en enfermedades inflamatorias y en otras áreas. Ver Sanofi compra Kymab, onco-inmuno. // Ver Sanofi compró Tidal, onco-inmuno.

Por otro lado, Sanofi cerró un acuerdo para adquirir a la estadounidense Amunix Pharmaceuticals, una empresa de Inmuno-Oncología centrada en el diseño y desarrollo de citoquinas y activadores de células T enmascarados para tratar pacientes con cáncer. Abonará aproximadamente u$s 1.000 millones en cash y hasta u$s 225 millones adicionales sujetos al logro de ciertos hitos. Ver Sanofi adquiere Amunix, onco-inmuno.

En tanto, la japonesa Takeda fue otra que avanzó en este segmento. A fin de expandir su novel portfolio de onco-inmunología, en marzo decidió ejercer la opción que tenía desde 2017 para comprar a Maverick Therapeutics, una biofarmacéutica experta en tumores sólidos. Por la transacción se comprometió a desembolsar hasta un máximo de u$s 525 millones. Ver «Takeda compra Maverick, onco-imuno».

Mientras que la alemana Boehringer Ingelheim se hizo de la norteamericana Abexxa Biologics, una compañía a la que ya había capitalizado en 2016 a través de su venture fund. La operación incluyó un desembolso inicial por adelantado y otros pagos futuros sujetos a determinados hitos y contraprestaciones, que no fueron especificados. Ver «B.I. adquiere Abexxa, Onco-Inmuno».

Dispositivos médicos y más

En el segmento de los medical devices, GE Healthcare, la subsidiaria del conglomerado General Electric, pagó u$s 1.450 millones a fin de adquirir a la compañía estadounidense de ultrasonido BK Medical. Con este deal, la multi apuntó a reforzar su presencia en el rubro de imágenes médicas. Ver «GE Healthcare compra BK Medical».

Por su parte, la neerlandesa Philips quiere centrarse de lleno en el negocio de tecnologías de healthcare. Para ello, la empresa firmó un acuerdo con el objetivo de vender su negocio de Domestic Appliances, que incluye a las categorías de cocina, café, planchado y cuidado del hogar, a Hillhouse Capital. Se trata de una compañía de inversión global fundada en 2005 por el chino Zhang Lei, la que le entregará € 3.000 millones limpios. Ver Philips vende su negocio de Electrodomésticos.

En esta dirección, en noviembre Philips cerró la adquisición de Cardiologs, una empresa francesa que desarrolló servicios innovadores utilizando inteligencia artificial (IA) y tecnología en la nube. Un mes más tarde acordó la compra de la norteamericana Vesper Medical, enfocada en dispositivos vasculares mínimamente invasivos. Ver Philips adquiere Cardiologs. // Ver Philips compra Vesper Medical.

El negocio de Diagnóstica fue la proa de la suiza Roche durante este 2021. La multi anunció la compra de la norteamericana GenMark Diagnostics, una empresa experta en diagnóstico molecular. El deal le implicó un desembolso de u$s 1.800 millones. Ver «Roche compra GenMark Diagnostics».

En tanto, a menos de un mes de haber iniciado formalmente sus operaciones, la estadounidense Organon -escindida de MSD- salió de compras y se quedó con Alydia Health, una compañía de dispositivos médicos. La transacción, por un monto total de u$s 240 millones, había sido iniciada por MSD en marzo, previo a que se completara el anunciado spin off de su negocio de Salud Femenina, Productos Establecidos y Biosimilares. Ver «Organon cierra compra de Alydia, devices».

La norteamericana Abbvie optó por complementar la cartera de tratamientos no invasivos de su controlada Allergan Aesthetics. Para ello, se inclinó por comprar a Cypris Medical. Se trata de una empresa privada que desarrolló el dispositivo Xact que permite realizar levantamientos de rostro y cuello sin necesidad de utilizar un bisturí. Ver «Allergan compra Cypris Medical».

El fabricante danés de equipos médicos Coloplast se quedó con la sueca Atos Medical, líder mundial en laringectomía y que provee soluciones para personas que viven con un estoma en el cuello. La operación fue valuada en € 2.155 millones. Ver «Coloplast adquiere Atos Medical en € 2.155M».

La suiza Alcon, la compañía de cuidado ocular creada como un spin-off de Novartis, selló la adquisición de la norteamericana Ivantis. Ofreció abonar u$s 475 millones para hacerse de un dispositivo para cirugías de glaucoma, el que lleva el nombre de Hydrus Microstent. Ver «Alcon adquiere Ivantis, deal global».

La gigante tabacalera Philip Morris International compró al fabricante de chicles de nicotina danés Fertin Pharma, como parte de una estrategia de mediano plazo con la que quiere construir una fuerte cartera «smoke-free«. Por el deal desembolsó u$s 813.1 millones. Un mes después le siguió sacando brillo a su chequera. Adquirió a la estadounidense OtiTopic, una compañía fundada en 2012 especializada en drogas inhaladas. En septiembre se hizo del 74,77% de las acciones del fabricante británico de inhaladores médicos Vectura. Ver «Philip Morris compra una Farma».

Otros deals de peso

La suiza Sandoz, el brazo de genéricos del grupo Novartis, quiere consolidarse como un jugador de peso a nivel mundial en el negocio de antibióticos. Para ello, se hizo del negocio de cefalosporínicos de la británica GSK. El deal, que implicó un desembolso de hasta u$s 500 millones, incluyó los derechos globales de Fortum, que en el país se encuentra licenciado a manos del nacional Elea. Ver Sandoz compra antibióticos.

La norteamericana Pfizer selló la compra de Arena Pharmaceuticals, una empresa en etapa clínica que desarrolla terapias potencialmente innovadoras para el tratamiento de varias enfermedades inmuno-inflamatorias. El deal valúa a la compañía en u$s 6.700 millones. Ver «Pfizer adquiere Arena, Inmuno».

La danesa Novo Nordisk compró Dicerna Pharmaceuticals, una compañía biofarmacéutica estadounidense concentrada en el desarrollo de terapias de ARNi para enfermedades hepáticas. La operación fue valuada en u$s 3.300 millones.

Otra que sigue de compras es la canadiense Knight Therapeutics, que luego de quedarse con el 98% del laboratorio Biotoscana en 2020 este año selló un deal con la suiza Novartis. A través del mismo adquirió los derechos de fabricación y comercialización de Exelon tanto en su país como en América Latina. Por la operación relativa a este tratamiento para el Alzheimer, la firma puso sobre la mesa u$s 168 millones en cash y hasta u$s 12 millones adicionales sujetos al cumplimiento de ciertos hitos. Ver «Knight compra Exelon en Latam, Alzheimer».

A su vez las terapias génicas avanzan a paso firme. Dentro de ese segmento la suiza Novartis oficializó la compra de su connacional Arctos Medical, una compañía que patentó terapias basadas en la optogenética. Son para tratar a personas con pérdida severa de la visión. Ver «Novartis adquiere Arctos: boom en génica».

Sobre el cierre del año, Novartis cerró la compra de la startup británica Gyroscope Therapeutics, centrada en terapias génicas para enfermedades oculares. Por el deal, acordó un pago inicial de u$s 800 millones y un desembolso de hasta u$s 700 millones adicionales por el cumplimiento de ciertos hitos. Ver Novartis adquiere otra terapia génica.

En tanto, la norteamericana Amgen selló un deal para comprar Rodeo Therapeutics, una empresa basada en Seattle que desarrolla terapias de pequeñas moléculas diseñadas para regenerar y reparar múltiples tejidos. En función de ciertos logros futuros, el deal podría tener un valor de hasta u$s 666 millones. Ver «Amgen compra Rodeo Therapeutics».

La ya mencionada Organon compró a la finlandesa Forendo Pharma, una compañía en etapa clínica especializada en endiometrosis, por la que acordó desembolsar hasta u$s 954 millones. Ver «Organon adquiere Forendo Pharma».

Por su parte, Becton Dickinson cerró la compra de Venclose, una empresa que ofrece opciones terapéuticas para personas con insuficiencia venosa crónica (IVC). La adquisición le permitirá ingresar al mercado del tratamiento de la insuficiencia venosa crónica, un segmento que hasta el momento no estaba atendiendo. Ver «BD compra Venclose, enfermedades venosas».

Un caso curioso en el mundo de los M&As es el que protagonizó la suiza Vifor Pharma. A fines de noviembre salió de compras y selló dos operaciones casi en simultáneo. Por un lado, se quedó con la española Sanifit Therapeutics por un pago inicial de €205 millones. Por otro, selló la adquisición de Inositec por 20 millones de francos suizos. Ver «Vifor adquiere Sanifit Therapeutics». Un par de semanas más tarde, la helvética especializada en deficiencia de hierro, nefrología y terapias cardiorrenales, anunció un acuerdo para ser adquirida por la biotecnológica australiana CSL, la dueña de Sequirus que opera en la Argentina. El deal le fijó un valor de u$s 11.7 mil millones. Ver «CSL adquiere Vifor Pharma, global».

Exits varios

El 2021 fue también un año de desinversiones. La firma estadounidense KKR abandonó por completo su presencia en el capital de la multi de cosmética Coty al vender su participación remanente del 2.4%. La operación se materializó a través de la conversión de los títulos preferentes que mantenía en cartera a acciones ordinarias. Ver «KKR vende participación y sale de Coty».

La suiza Novartis decidió vender el 33% de la participación que mantenía en su connacional Roche por no considerarlo parte de su negocio principal ni tampoco como un activo estratégico. La multi, que se aseguró un total de u$s 20.7 mil millones, había adquirido un tercio del capital de la firma entre 2001 y 2003 por un monto cercano a los u$s 5.000 millones, como una inversión financiera a largo plazo. Ver «Novartis sale de Roche, oficial».

En tanto, Nestlé acordó vender 22,26 millones de acciones que poseía en la gigante de la cosmética L’Oréal a € 400 por unidad, cifra que le permitirá embolsar € 8.9 millones. El comprador es la propia multi francesa que, una vez perfeccionada la operación, procederá a cancelar estos títulos. La helvética redujo así su participación en la compañía al 20.1% de su capital. Ver «Nestlé reduce participación en L’Oreal».

Consumo masivo y retail

A mediados de junio, la británica Unilever selló un acuerdo para hacerse de Paula’s Choice. Se trata de una marca enfocada en productos de skincare premium y de venta online, que se suma a su cartera de Prestige Beauty. Los términos financieros del agreement no fueron comunicados. Ver Unilever adquiere firma.

La categoría de vitaminas, minerales y suplementos, una de las más grandes y de más rápido crecimiento dentro de la industria de Consumer Healthcare, atrajo la atención de grandes jugadores a nivel mundial. Por caso, la suiza Nestlé reforzó su portfolio con la compra de la norteamericana The Bountiful Company, una empresa que en el 2020 facturó unos u$s 2.000 millones. Los términos de la operación no fueron relevados. Ver «Nestlé cierra compra de The Bountiful». La multi helvética también puso la lupa en el mercado de las bebidas deportivas. Allí concretó la compra de la norteamericana Nuun, especializada en hidratación funcional a través de tabletas efervescentes. En este caso, los detalles financieros de la operación tampoco fueron divulgados por las partes. Ver «Nestlé compra Nuun, efervescentes«.

En paralelo, otra multi que apuntó a la expansión de su cartera de minerales y suplementos fue la norteamericana P&G. La gigante de consumo masivo se quedó con la australiana VÖOST Vitamins, una empresa que comercializa suplementos efervescentes. Ver «P&G compra vitaminas VÖOST, Australia».

La estadounidense Edgewell Personal Care, que surgió en el 2015 como un spin-off de Energizer, cerró la adquisición de su connacional Billie, una compañía de e-commerce especializada en productos de afeitado y cuidado corporal para mujeres, en u$s 310 millones. Se trata de la misma empresa que en 2020 quiso comprar P&G y cuya anunciada fusión se cayó por presiones del regulador antimonopólico norteamericano. Ver «Edgewell compra Billie, cuidado femenino».

A dos días del cierre del 2021, el grupo sueco Essity pagó u$s 116 millones por la norteamericana Hydrofera, una empresa de cuidados avanzados de heridas. El holding escandinavo quiere crecer en el segmento de medical solutions a través de futuras adquisiciones. Ver Press Release.

En el wing del retail y a nivel regional, Pague Menos, la tercera red de farmacias más grande de Brasil con sede en Fortaleza, adquirió a su par Extrafarma, la cadena a la que el Grupo Ultra le puso cartel de venta el año pasado. La compañía dueña de las estaciones de servicio Ipiranga decidió enfocarse de lleno en el petróleo y el gas. La transferencia del 100% de las acciones fue pactada en R$ 700 millones. Ver «Mega deal en Brasil, retail farma».

En sintonía, la cadena brasileña de farmacias DSG adquirió a su par Grupo Mais Brasil, una firma que funciona con sistema de franquicias y tiene licenciadas a más de 700 farmacias independientes. El retailer desembolsó R$ 4 millones (u$s 770.6 mil) por la operación. Ver «Farmacias: DSG compra Grupo MaisBrasil».

El grupo mexicano Sanfer abrochó la compra del laboratorio peruano Cifarma, en una operación de la que no se difundieron detalles financieros. La compañía pertenecía a la local InRetail Pharma desde el 2018, cuando la firma realizó un millonario desembolso para adquirir Quicorp. Ver «Sanfer adquiere Cifarma en Perú».

En el segmento del cannabis medicinal, la biofarmacéutica irlandesa Jazz puso sobre la mesa u$s 7.200 millones para comprar a la inglesa GW Pharmaceuticals. Así se hizo de una de las empresas líderes a nivel mundial en materia de desarrollo de terapias basadas en derivados de cannabidiol. Ver Jazz ya es dueña de GW.