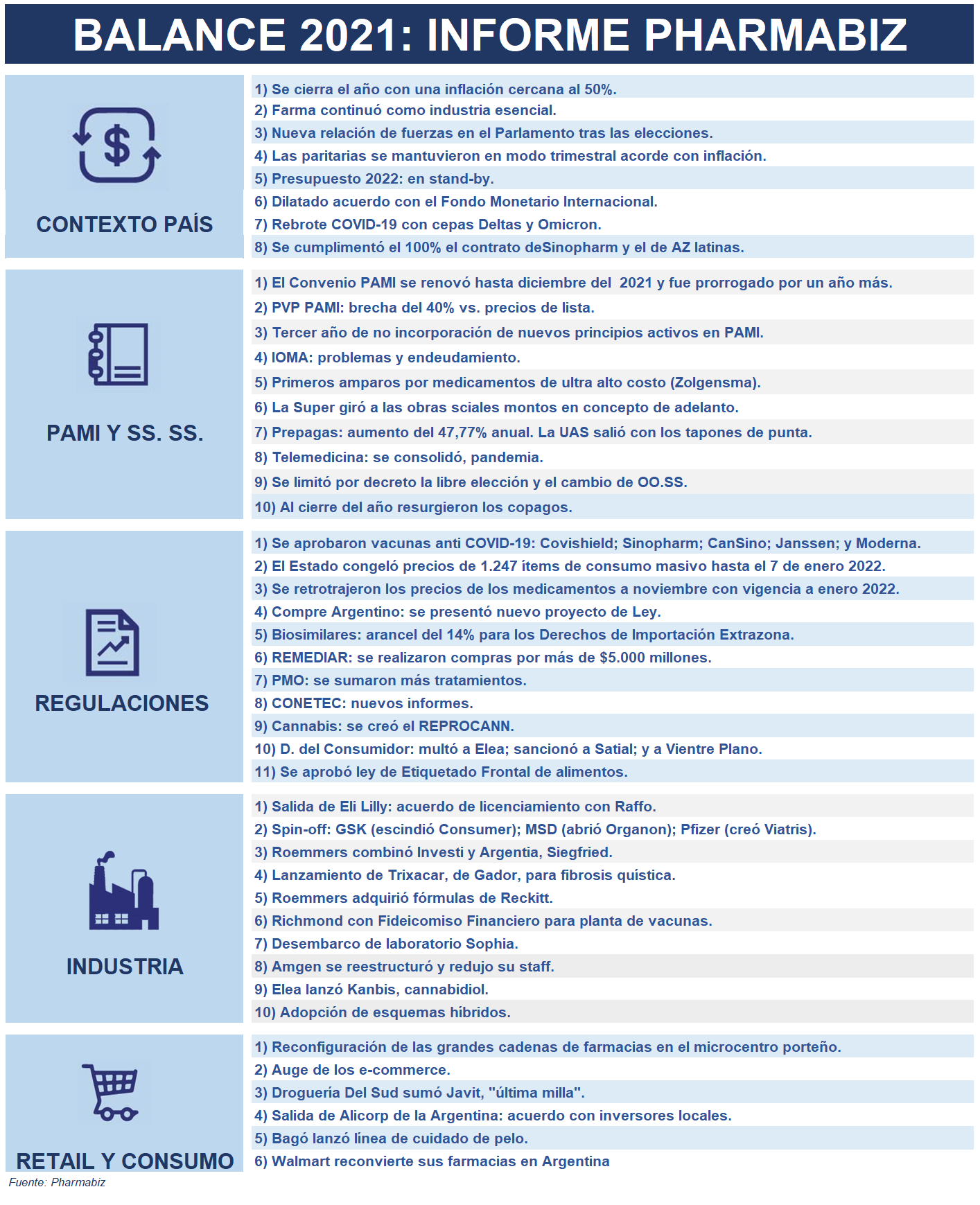

Este 2021 al que le queda poco aliento generó noticias de toda gama, aunque los temas gravitantes se repiten cada año de forma sostenida. Por caso, una vez más el convenio PAMI siguió en el eje del conflicto en función de los precios subsidiados. Aunque, en conjunto, todos los financiadores presentan demoras de toda laya, lo que se puso más en evidencia hacia el cierre del año.

Este segundo año de COVID-19 termina en la Argentina con proyecciones nada halagüeñas de cara al 2022. Y la inflación se lleva todas las miradas. De hecho, el presupuesto presentado por el ministro de Economía, Martín Guzmán, estima desde el vamos perspectivas inflacionarias del 33%. Aunque el recinto le dio la espalda y la ley de leyes quedó en stand by al menos hasta marzo del año que viene. De modo que el Gobierno prorrogaría por Decreto el mismo presupuesto del 2021 para el 2022. Ver artículo «Presupuesto 2022: baja Salud -0,2 p.p.». / Ver artículo «Prórroga por Decreto al presupuesto 2021»

En ese marco, el acuerdo con el PAMI trajo las mismas discusiones de siempre. En la práctica, las tres cámaras industriales de farma CILFA, CAEMe y COOPERALA salieron a marcar la cancha cuando definieron como «inviable» a una renovación del convenio en los mismos términos que rigen hasta el 31 de diciembre de este año. Incluso, desde la industria le hicieron llegar una carta a la titular Luana Volnovich en la que el PVP PAMI quedó en la picota. Los laboratorios hablaron de una recomposición de este indicador alineada a las variaciones del Índice de Precios del INDEC. Ver artículo «PAMI: vence convenio, ¿Conflicto en puerta?».

Sin embargo, de buenas a primeras, el contrato se renovó cerca de las campanadas de fin de año con vigencia hasta diciembre del 2022 y con cláusulas de ajuste bimensual. Otra de las principales novedades es el reconocimiento del impacto de la inflación en el caso de que se supere el 3% mensual. En la nueva fórmula se convalidará el 80% del excedente. Para explicarlo fácil: si la inflación fuera del 5% mensual, se computará un guarismo del 4.6%. Ver artículo «PAMI: fin de año con alargue hasta 2022».

A su vez, los laboratorios más pequeños consiguieron una reducción del 1% adicional en los descuentos que le caben a todos los segmentos. Además, el PAMI destinará el 30% de los ahorros que se produzcan en las licitaciones hacia nuevas moléculas de innovación, las que fundamentalmente están el seno de la CAEMe. Vale aclarar que esta cámara cerró un acuerdo hasta abril del año que viene, aunque podría extenderlo hasta fin de año al igual que CILFA y COOPERALA.

En sintonía, un informe de la consultora IQVIA salió a poner blanco sobre negro acerca de esta cuestión. Explicó que el gap entre el PVP PAMI y los precios oficiales de vademecums mantienen una brecha del 42%. De todas formas, luego del acuerdo sellado en marzo pasado y a pocos días de concluir el año, las cámaras industriales junto a Volnovich le encontraron la vuelta al conflictivo tema de los precios diferenciales. Así, se prorrogó el trato por un año y se fijó una actualización del 3% mensual en los valores, la que contempla además un ajuste por inflación. Ver artículo «PAMI: se renovó convenio hasta fin del 2021» / Ver artículo «Santa María: precio PAMI, tendencias y más» / Ver artículo «PAMI: fin de año con alargue hasta 2022»

Y la cuestión de los precios subsidiados, que alcanzan asimismo al programa Vivir Mejor creado en marzo del 2020 a efectos de sumar más productos accesibles, saltó a la luz pública recientemente. Fue cuando el Estado decidió poner la lupa sobre el tema precios, poco después de que las PASO legislativas mostraran un resultado adverso en las urnas para el partido de gobierno. En ese momento y mediante una conferencia pública se dijo que los precios se retrotraerían a noviembre para sostenerlos hasta el viernes 7 de enero del 2022. Ver artículo «Gobierno y cámaras de farma: precios y más»

De todos modos, el PAMI no es el único tema que desvela a propios y a ajenos. Por caso, el IOMA, la mayor obra social provincial también encuentra problemas debido a su «deuda en capas«, la que ya alcanza una suma aproximada de $2.000 millones (u$s 18.5 millones). Las diferentes gestiones a cargo van dejando remanentes a pagar, y dichos montos terminan licuándose a lo largo del tiempo. Los laboratorios incluso enviaron una carta para informar sobre el cese de las prestaciones, pero todo terminó en un nuevo estiramiento. Desde la industria se solicita especialmente que se ajusten los precios relativos al MEPPES -el convenio de medicamentos especiales-, ya que en la actualidad los precios son equivalentes al PVP de marzo 2020.

Asimismo, el IOMA no es la única obra social en crisis. El sistema de la seguridad social en su conjunto estuvo en vilo y lo sigue estando en estos dos años de pandemia. Prueba de ello es el salvataje encabezado por la Superintendencia de Servicios de Salud. Desde el arranque de la cuarentena en marzo del 2020, el organismo envió consecutivas partidas destinadas a las Obras Sociales que vieron mermada su recaudación mensual. En el año y contabilizando la realizada hoy se oficializaron 12 giros mensuales, por un total de $29.391 millones (u$s 272,3 millones). Y no es menor recordar además que a mediados de año, la Super perdió de forma inesperada a su titular Eugenio Zanarini, hombre fuerte de ISALUD quien falleció repentinamente. La Superintendencia quedó de la noche a la mañana bajo el ala de Daniel López. Ver artículo «Superintendencia ya tiene titular oficial».

Desde el wing de los financiadores, las prepagas también vieron mermada su recaudación y salieron con los tapones de punta. A las empresas se les generó un agujero negro cuando en el 2020 se vieron vedadas de aumentar el valor de las cuotas a sus asociados. Fue por eso que durante el 2021 y mediante una rimbombante conferencia encabezada por el titular de la Unión Argentina de Salud -UAS-, Claudio Belocopitt se pasó en limpio la crisis de financiamiento que afecta al sistema y se hizo especial referencia a las nuevas tecnologías que ingresan al PMO. Se dijo incluso que estos tratamientos catastróficos deberían ser financiados por un fondo de recursos o directamente desde los fondos provenientes del Estado. Pero, pese a estos reclamos, desde el Estado se agregó un nuevo ítem al PMO en este último mes del año. Se trata de los medicamentos indicados para el tratamiento de la Pubertad Precoz Central, los que cuestan hasta $251.6 mil (u$s 2.3 mil a la fecha de publicación de la resolución 3437, del 6 de diciembre) Ver «Prepagas con los tapones de punta: PMO y más». /. Ver artículo «PMO suma tratamientos».

Y la frutilla de la torta llegó a poco de que el año se dé por rematado. Fue a raíz de que la Federación Argentina de Prestadores de Salud (FAPS) dio a conocer que a partir de enero se le cobraría a la gente un copago del 9%. Todo es un efecto derrame del congelamiento que hubo en el 2020 y que por supuesto de alguna forma hay que emparcharlo. Sin embargo, el Gobierno salió a poner todo en caja. Se decidió entonces dar marcha atrás con el copago y ratificar que los financiadores sí o sí deben ponerse al día con los fees que deben abonar a los prestadores. Ver artículo «Copagos: se sigue con el tira y afloje»

Alto Costo y Biosimilares

Las terapias génicas pasaron a desvelar a la opinión pública que, ante diferentes casos se apoya en donaciones solidarias y con ello vuelve a poner en vilo a los sistemas de cobertura. Es en este contexto que las autoridades sanitarias se reunieron en el mes de noviembre con directivos de la suiza Novartis para analizar alternativas de acceso y financiamiento para su producto Zolgensma, el que ya se dio en conocer como «el medicamento más caro del mundo». Ver artículo «Novartis y Gobierno en reunión, Zolgensma».

Además de Zolgensma, otro de los medicamentos que se vende a precios millonarios es el Trikafta, indicado para fibrosis quística, y propiedad de la norteamericana Vertex. Por ello, en este fin de año resalta el lanzamiento de Trixacar, bajo el paraguas de los nacionales de Gador. El mismo es un equivalente de Trikafta y salió al mercado a un precio sustancialmente menor: un 72% más bajo. Esto resulta en parte un corolario de la obligación de cubrir los productos para fibrosis quística en el marco del PMO, desde agosto del 2020. Ver artículo «Gador lanza Trixacar, fibrosis quística»

Los biosimilares -y que inciden fuertemente en las plataformas de costos– también estuvieron en la palestra en este 2021. En el primer trimestre del año, el laboratorio nacional Richmond lanzó Zutrab, el que tomó como referencia al oncológico Avastin, de Roche. En tanto, a fines de abril, la norteamericana Amgen sumó Avsola, un bioequivalente del anticuerpo monoclonal Remicade, de Janssen. Asimismo, la suiza Sandoz, agregó a Hyrimoz, el biosimilar de Humira, de Abbvie; y a Erelzi, que toma como referencia a Enbrel, de Pfizer. En noviembre, la norteamericana Pfizer incorporó otro bioequivalente de Humira, bajo la marca Abrilada. También lanzó Ruxience, un primo hermano de MabThera, de la suiza Roche. Por último, el nacional Denver Farma presentó en el mercado a Densulent, una nueva insulina glargina biosimilar que toma como referencia a Lantus, de la francesa Sanofi. Ver artículo «Pfizer suma biosimilares, Arg» / Ver artículo»Denver lanza insulina última generación»

En tanto, la CONETEC, la Comisión Nacional que evalúa los medicamentos de nueva generación y emite recomendaciones no vinculantes sobre la incorporación, forma de uso, financiamiento y políticas de cobertura de las tecnologías sanitarias, publicó en este 2021 cuatro Informes de Respuesta Rápida. El organismo le echó un vistazo a Zolgensma, de Novartis; Stelara y Erleada, de Janssen; y Forxiga, de AZ.

A su vez, difundió ocho Informes de ETS –Evaluación de Tecnologías Sanitarias-: uno para Venclexta, de Abbvie; otro para Herceptin, de Roche; otro para Opdivo, de BMS; otro para Keytruda, de MSD; otro para la dupla Mekinist y Tafinlar, de Novartis; otro dedicado a los anticoagulantes Eliquis, de Pfizer; Pradaxa, de B.I.; y Xarelto, de Bayer; otro documento para los sistemas de infusión continua de insulina; y otro para los tests de VPH. Ver artículo «Marzo 2021» / Ver artículo «Agosto 2021, IQVIA» / Ver artículo «Agosto 2021» / Ver artículo «Septiembre 2021»

El pulso corporativo

Desde los laboratorios, que en el transcurso del 2021 adoptaron de forma dispar la nueva modalidad de trabajo bautizada como «híbrida», han surgido diferentes preocupaciones y perspectivas. Por un lado, todo el arco empresario se mostró contrariado con la prohibición de efectuar despidos sin causa durante todo el 2021. Esto, sin embargo, no fue obstáculo para que los laboratorios se den maña para reducir sus planteles e incluso se retiren de la Argentina. Ver artículo «Decreto antidespidos: prórroga por 6 meses».

El caso más emblemático fue el de la norteamericana Eli Lilly, que en julio tomó la decisión de abandonar su operación de manera directa en el país. A poco de bajarse del convenio PAMI acusando una baja rentabilidad, la multi cerró un acuerdo de representación con el nacional Raffo para que comercialice su portfolio en el país y despidió al 100% del personal. Ver artículo «Game over para Eli Lilly, Argentina».

Asimismo, la norteamericana Amgen fue otra de las firmas internacionales que redujo su estructura en el país, como parte de un aggiornamiento de escala global. Así, la empresa que en el mercado local está presidida por el brasileño Ricardo Castellán desvinculó al 14% de su plantilla en la Argentina. Ver artículo «Amgen reduce estructura, Argentina».

Y a esto se sumó la salida de un jugador del wing del consumo masivo. En diciembre, la peruana Alicorp, dueña de Plusbelle y de otras icónicas marcas de cuidado personal, anunció el cierre de su operación local. Sin embargo, las etiquetas de su portfolio quedaron en manos de la firma CPG Invesments, un fondo inversor nacional. Entre sus cabezas figuran los denominados reyes del bitcoin. Ver artículo «Dueña de Plusbelle: bye a la Argentina».

En tanto, los laboratorios de capitales nacionales también generaron noticias de envergadura. Por caso, el grupo Roemmers está en proceso de combinar sus laboratorios Investi y Argentia. La nueva empresa se rebautizará bajo el nombre de Siegfried. En simultáneo, la compañía avanzó un casillero en el negocio de fórmulas infantiles. Y con este paso la emblemática marca Sancor Bebé volvió a manos argentinas. Roemmers cerró la operación con la británica Reckitt, quien heredó las fórmulas infantiles luego de comprar a Mead Johnson en el 2017. Ver artículo «Roemmers fusiona Investi» // Ver artículo «Roemmers compra fórmulas Reckitt».

Mientras tanto, el grupo Bagó se abre cancha en el negocio de Consumo Masivo. Casi al cierre del año, la compañía salió con una iniciativa que sacudió al mercado. La empresa lanzó una línea de champúes y cuidado del pelo bajo su etiqueta Bagóvit para competirle de manera directa a las multis que encabezan la categoría, como Unilever y P&G. Ver artículo «Bagó prende la mecha y sale con champúes».

El tema vacunas COVID-19 siguió asimismo como un gran tópico de la agenda político-sanitaria. Es en ese contexto, que diferentes empresas de capitales nacionales hacen sus apuestas con desarrollos propios. Por caso, los nacionales de Richmond presentaron un fideicomiso financiero a fin de recaudar capital para la construcción de una planta de vacunas en el Parque Industrial de Pilar. La firma que tiene al frente a Marcelo Figueiras logró recaudar al momento u$s 85 millones para poner en marcha este proyecto. Ver artículo «Richmond recauda u$s 85M».

En tanto, las escalas salariales tuvieron sus pertinentes mejoras a lo largo del año y en un contexto en el que la inflación está cerca de tocar el 50% se acordaron incrementos de naturaleza similar. Por caso, FATSA firmó en noviembre una mejora con la que alcanzó una variación del 37% en los salarios desde que arrancó su paritaria en mayo. Aunque todavía queda por delante la revisión de enero que toma como parámetro la inflación anual del INDEC. Asimismo, la FAAPROME, que nuclea a la mayor parte de los APMs, rubricó un nuevo acuerdo por el cual se fijó una suba anual del 48%, con vigencia por 12 meses, y una cláusula de revisión para mayo de 2022. A su vez, los visitadores enrolados en FASIAPM, consiguieron una mejora equivalente mediante un acuerdo de corte anual. En paralelo, los empleados de farmacia nucleados en ADEF, cerraron un trato por 51.6% para todo el período. Por su parte, la industria cosmética consiguió un 50%, también hasta fines del quinto mes del año que viene. Ver artículo «APMs de FAAPROME firman paritaria» / Ver artículo «Paritaria anual de cosmética cerrada» / Ver artículo «FATSA firma mejora, inflación» / Ver artículo «Paritarias FASIAPM: acuerdo anual hasta 2022″

Parlamento y regulaciones

El negocio del cannabis medicinal fue otro de los protagonistas a lo largo del 2021. Para facilitar el registro dentro de este mercado en marzo se creó el REPROCANN. En sintonía, distintas compañías -tanto públicas como privadas- avanzaron en el desarrollo de productos y concretaron inversiones. Una de ellas fue el nacional Elea, que presentó su propio aceite bajo la marca Kanbis. Ver artículo «Cannabis: se crea el REPROCANN». Ver artículo «Elea lanza Kanbis, cannabidiol».

Asimismo, el Congreso aprobó en octubre la Ley de Etiquetado Frontal, después de generar enormes rispideces. El texto de la normativa obliga a que los productos de consumo masivo lleven impresos octógonos negros en su frente indicando, en el caso de los alimentos, si contienen excesos de grasas, de sales, o de azúcares, entre otros requisitos. Los productos tampoco podrán ser ilustrados con personajes infantiles que alienten su compra. Ver artículo «Etiquetado frontal: salió la ley»

Por último, resaltó la actuación de Defensa del Consumidor que intervino con llamadas de atención para ciertos suplementos dietarios de venta en farmacias. Se trata de los carb controllers Vientre Plano y Satial. Además, el organismo multó al nacional Elea por un spot de Agarol. Ver artículo «Laboratorio Elea con multa, Agarol».

Compras públicas

El REMEDIAR siguió fuerte en las compras públicas de este 2021. Así, por caso, en marzo el Ministerio de Salud de la Nación adjudicó una mega licitación para el programa REMEDIAR por un total de $2.630 millones (u$s 27.3 millones*). Todo con el objetivo de adquirir medicamentos esenciales para el primer nivel de atención. Ver artículo «Licitación REMEDIAR adjudicada por $2.630 M»

Asimismo, el COVID-19 tuvo nuevamente su correlato en la agenda de las compras públicas. Este año se definieron varias licitaciones encuadradas en el «Proyecto de Respuesta Inmediata de Salud Pública en el marco de la pandemia COVID-19″, del Contrato de Préstamo BID N° 5032/OC-AR suscripto entre la Argentina y el Banco Interamericano de Desarrollo -BID-. Por caso, a mediados de este diciembre se oficializó una compra de medicamentos esenciales por una suma de u$s 7 millones. Y en octubre el Correo Argentino ganó una licitación a fin de cubrir el servicio de logística para el programa REMEDIAR por $2.421 millones (u$s 23.1 millones**) para el bienio 2021-2023. Ver artículo «Licitación de esenciales» / Ver artículo «Correo Argentino gana licitación Remediar».

En el marco del COVID-19 se adjudicó además una compra de al menos 83.5 millones de jeringas con agujas por un monto aproximado de $521.4 millones (u$s 4.9 millones***). En tanto, en febrero el Grupo Logístico Andreani y el Correo Argentino ganaron el proceso que implica prestar el servicio de logística y distribución de vacunas anti COVID-19 por una suma de $487.9 millones (u$s 5.3 millones****). Y en agosto, OCA y Andreani resultaron adjudicatarios por $495.4 millones (u$s 4,8 millones*****) y $379.6 millones (u$s 3.6 millones*****), respectivamente. Ver artículo jeringas I / Ver artículo jeringas II / Ver artículo jeringas III / Ver artículo jeringas IV / Ver artículo «Andreani y Correo ganan licitación» / Ver artículo «Logística vacunas, informe»

Los anticonceptivos, por su parte, volvieron a resaltar en el calendario de compras públicas. En marzo, la cartera sanitaria adjudicó una licitación de anticonceptivos hormonales orales por un total de $534.4 millones (u$s 5.4 millones******). Mientras que en noviembre, el Estado preadjudicó un proceso por $1.289 millones (u$s 12.2 millones*******), aunque se estima su definición en el Boletín Oficial para el primer trimestre del 2022. Ver artículo «anticonceptivos marzo» / Ver artículo «Anticonceptivos preadjudicada»

Las licitaciones conjuntas de medicamentos también estuvieron en la agenda del COMPR.AR. En diciembre, el Ministerio de Salud adjudicó una compra consolidada de factor VIII para el tratamiento de la hemofilia tipo A. La misma le implicó al Estado una erogación de $1.239 millones (u$s 11.6 millones********). Ver artículo «Licitación hemofilia»

Retail y Consumo

El brazo del retail se vio obligado a reconvertirse en función del nuevo pulso de las grandes urbes. De hecho, el microcentro porteño se vio fuertemente impactado y se registraron varios cierres, relocalizaciones y mudanzas sobre los que Pharmabiz dio cuenta en diferentes informes. Ver artículo «Farmacity sale de la city, informe».

Otra tendencia que se registró en el último año fue el surgimiento de farmacias en el entorno de countries y nuevos desarrollos urbanos, en búsqueda de un público que con la pandemia se encuentra más en barrios residenciales que en centros comerciales. Algunos jugadores de farma encontraron estos espacios debido a las extensas barreras de entrada que existen en la mayoría de los distritos. Ver artículo «Punto de Salud abre farmacia en Canning». Ver artículo «Farmacias Líder abre en zona de countries».

Otra de las grandes novedades fue la adquisición de Walmart Argentina por parte del Grupo De Narváez. La compra se concretó en noviembre del año pasado, pero durante los últimos 13 meses se activó una transformación de los puntos de venta lo que incluyó un cambio de bandera en pos de desterrar definitivamente el nombre Walmart en reemplazo de los Hiper Changomás. Allí además operan farmacias que podrían ganar autonomía. Así, el colombiano Francisco De Narváez volvió a poner un pie en este segmento en el país. En Uruguay, por caso, la compañía inversora anunció fuertes planes de expansión para su cadena San Roque, la segunda del país después de Farmashop. Ver artículo «De Narváez se agranda con San Roque y más».

Asimismo, una de las consecuencias positivas del COVID-19 en los negocios fue el desarrollo del comercio electrónico. Muchos retailers y laboratorios sumaron plataformas de venta online -tanto para el consumidor final como para las farmacias-, así como también herramientas de entrega a domicilio, retiro en tienda y otras propuestas que hacen a la logística de la distribución. Ver artículo «Más laboratorios con e-commerce» / Ver artículo «Farma avanza en e-commerce».

En sintonía, y para mejorar su propuesta de última milla, Droguería Del Sud lanzó Javit, un servicio que actúa como nexo entre las tiendas de e-commerce de diferentes rubros, el consumidor final y las farmacias. Así, la iniciativa de la empresa propiedad de la familia Macchiavello amplía su alcance y su injerencia. Ver artículo «Del Sud lanzó Javit, e-commerce».

Por último, y dentro del segmento del consumo masivo se dieron una serie de regulaciones. La Secretaría de Comercio Interior, a través de una resolución, congeló a partir de octubre, y hasta el 7 de enero del 2022, los precios de una canasta de más de 1.400 artículos. Ver artículo «Precios congelados: sale lista».

u$s 1 = $107,94 (Cotización BCRA al lun 27/12/2021)

*u$s 1 = $96,03 (Cotización BCRA al mar 9/3/2021)

**u$s 1 = $104,53 (Cotización BCRA al mié 06/10/2021)

***u$s 1 = $105,22 (Cotización BCRA al vie 29/10/2021)

****u$s 1 = $91,14 (Cotización BCRA al vie 15/01/2021)

*****u$s 1 = $102,97 (Cotización BCRA al jue 26/08/2021)

******u$s 1 = $97,45 (Cotización BCRA del jue 25/03/2021)

*******u$s 1 = $105,4 (Cotización BCRA al jue 04/11/2021)

********u$s 1 = $106,88 (Cotización BCRA al mar 07/12/2021)

Un mega resumen del año que no deja de lado ninguna arista. #Informe #Anuario #Análisis #Industria #Medicamentos #SeguridadSocial #Farma #Pharmabiz