La norteamericana publicó hoy un comunicado en el que explica que el board de dirección rechazó de forma unánime la propuesta para la compra no solicitada que llegó desde la canadiense Valeant. Ver Press Release.

En Allergan concluyeron que la propuesta estaba subvaluando sustancialmente a la compañía después de una revisión meticulosa, y de haber consultado a asesores legales y financieros

La empresa fue más allá y dijo que dada la fortaleza de sus negocios, espera incrementar sus ganancias por acción entre un 20% y un 25% a la vez que generar un crecimiento de ingresos de doble dígito en 2015.

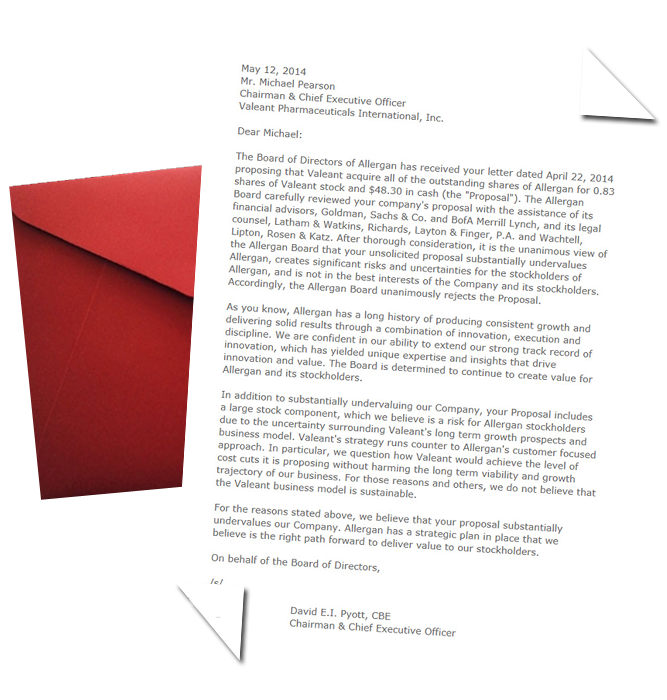

Con la firma de su CEO David Pyott, la compañía le envió una carta hoy su par de Valeant, el CEO Michael Pearson para explicarle que la operación implicaría riesgos e incertidumbres para los accionistas de Allergan. Esto es porque piensan que el modelo de negocio de Valeant es insostenible. Ver la carta debajo.