La industria de farma no pudo esquivar los coletazos que afectan al mercado de fusiones y adquisiciones. La suba de tasas en Estados Unidos y en el Viejo Continente redujo la disponibilidad de capital para este tipo de operaciones. A pesar de una desaceleración en el volumen, hubo en este primer semestre deals interesantes según el análisis de Pharmabiz.

Las turbulencias financieras, con presiones inflacionarias crecientes y proyecciones de recesión en varias economías desarrolladas, ralentizaron el ritmo de M&A entre laboratorios, especialmente durante la segunda mitad del semestre.

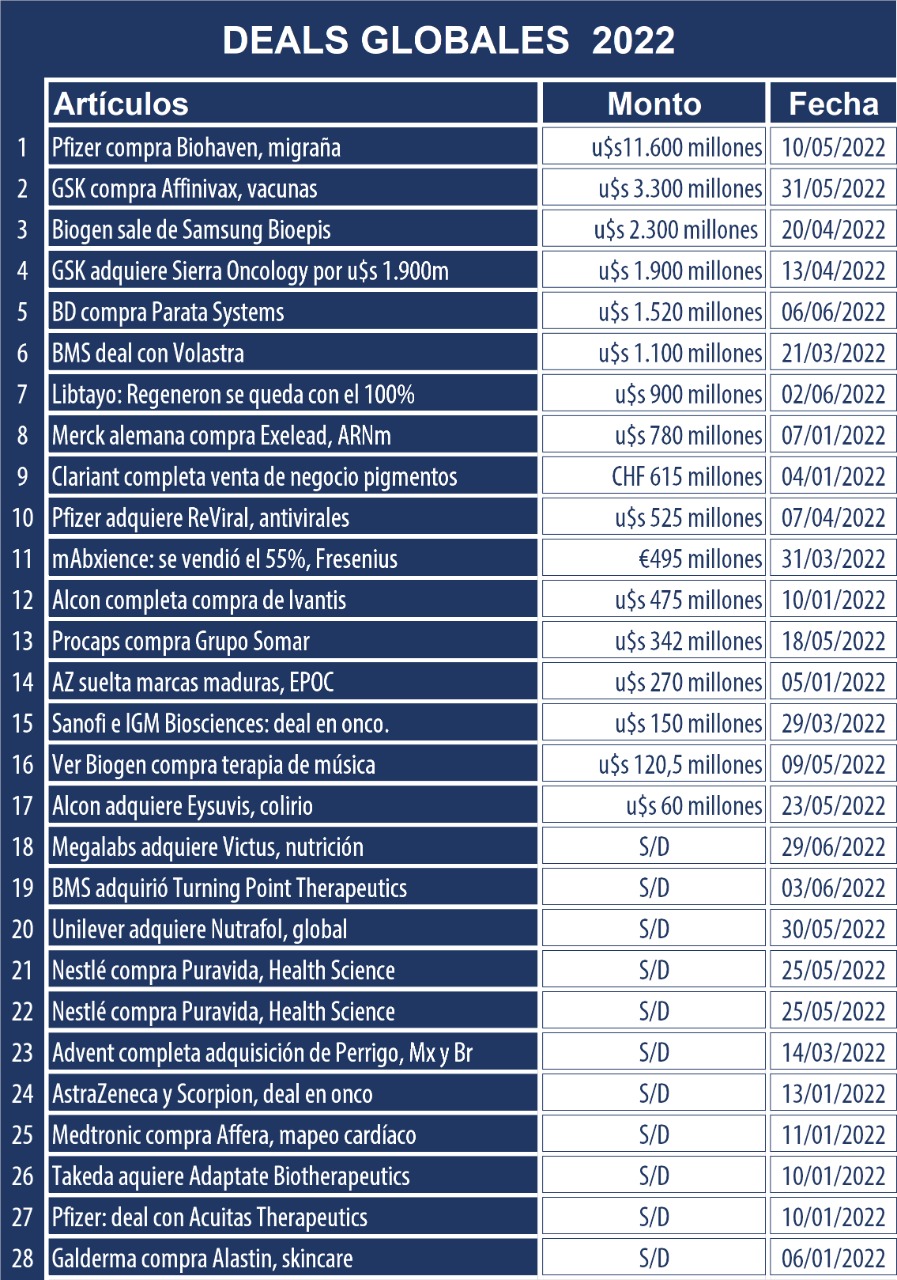

Aunque menores en tamaño y en cantidad respecto a otros años, en lo que va de 2022 se sellaron algunos acuerdos de relevancia tanto a nivel global como regional. El más importante fue la compra que la estadounidense Pfizer cerró con su connacional Biohaven, el fabricante de Nurtec ODT, una innovadora terapia para la migraña. Con este deal, por el que desembolsó u$s 11.600 millones en efectivo, quiere potenciar su cartera de Medicina Interna. Ver Pfizer compra Biohaven, migraña.

Onco, otra vez la estrella del sector

El mercado de Onco se sigue constituyendo como el segmento estrella para farma. En este sentido, la británica GlaxoSmithKline anudó un acuerdo para comprar a la biotecnológica californiana Sierra Oncology a cambio de u$s 1.900 millones. Se trata de una compañía en etapa avanzada centrada en terapias dirigidas para el tratamiento de formas raras de cáncer. Ver GSK adquiere Sierra Oncology por u$s 1.900m.

La estadounidense BMS cerró un deal para descubrir, desarrollar y comercializar nuevos medicamentos con su connacional Volastra Therapeutics, una startup oncológica enfocada en explotar la inestabilidad cromosómica (CIN). La multi pagará u$s 30 millones por adelantado por la colaboración y hasta u$s 1.100 millones adicionales por el cumplimiento de hitos de desarrollo, regulatorios y comerciales. También adquirió Turning Point Therapeutics, una compañía de oncología de precisión en etapa clínica con una cartera de medicamentos en investigación diseñados para atacar las mutaciones más comunes asociadas con la oncogénesis. BMS: deal con Volastra por u$s 1.100m, onco. Ver BMS adquirió Turning Point Therapeutics.

En paralelo, la francesa Sanofi y la biotecnológica estadounidense IGM Biosciences cerraron un acuerdo de colaboración para generar tratamientos innovadores a base de anticuerpos para luchar contra el cáncer, enfermedades inmunológicas e inflamatorias. La multi gala se comprometió a un pago inicial de u$s 150 millones. Ver Sanofi e IGM Biosciences: deal en onco.

Al mismo tiempo, la inglesa AstraZeneca firmó un acuerdo de colaboración con la norteamericana Scorpion Therapeutics a efectos de descubrir, desarrollar y comercializar medicamentos de precisión contra proteínas cancerosas que antes eran difíciles de atacar. El deal incluye un adelanto en efectivo de u$s 75 millones y pagos adicionales basados en el éxito de los desarrollos, así como regalías escalonadas sobre las ventas netas. Ver AstraZeneca y Scorpion, deal en onco.

La japonesa Takeda acordó la adquisición de la británica Adaptate Biotherapeutics, para desarrollar nuevas terapias de activación de células T gamma delta dirigidas a tumores sólidos. Ver Takeda aquiere Adaptate Biotherapeutics.

Además, las vacunas -sobre todo las basadas en ARNm– siguen en el centro de la escena en este año de pandemia. Pfizer cerró un acuerdo con la canadiense Acuitas Therapeutics. Todo con el objetivo de acceder a tecnología de formulación de nanopartículas lipídicas (LNP) para su uso en vacunas y terapias de ARNm. Ver Pfizer: deal con Acuitas Therapeutics.

La germana Merck firmó un entendimiento definitivo para comprar en u$s 780 millones a Exelead, un CDMO estadounidense con el que planea mejorar su capacidad de fabricación de lípidos y ARNm. Ver Merck alemana compra Exelead, ARNm.

La inglesa GSK rubricó asimismo un acuerdo definitivo para adquirir a la estadounidense Affinivax, una biofarmacéutica en etapa clínica con sede en Cambridge, Boston, que tiene en su pipeline una candidata polivalente contra el neumococo. La multi pagará u$s 2.100 millones por adelantado y hasta u$s 1.200 millones adicionales en posibles hitos de desarrollo. Ver GSK compra Affinivax.

También en el semestre hubo algunas operaciones que involucraron el traspaso de medicamentos. Es el caso de la norteamericana Regeneron que acordó comprarle a la francesa Sanofi su participación en Libtayo, un desarrollo conjunto que fuera aprobado por la FDA en el 2021. A cambio de un desembolso inicial de u$s 900 millones, más regalías y posibles pagos adicionales por hitos futuros Regeneron obtendrá los derechos exclusivos de desarrollo, comercialización y fabricación a nivel global de Libtayo. Ver Libtayo: Regeneron se queda con el 100%.

La británica AZ completó la venta de dos medicamentos respiratorios inhalados que se utilizan para el tratamiento de mantenimiento de la enfermedad pulmonar obstructiva crónica (EPOC) a la suiza Covis Pharma en u$s 270 millones. Ver AZ suelta marcas maduras, EPOC.

Y el Wellness es otro segmento en ascenso que continúa en el centro de las operaciones de M&As en Farma. Aquí, la británica Unilever selló la adquisición de la estadounidense Nutrafol, una compañía de suplementos nutracéuticos para el crecimiento del cabello, de la que ya poseía el 13,2%. Ver Unilever adquiere Nutrafol, global. Otra que le puso proa al creciente mercado de Health Science fue la suiza Nestlé, que cerró la compra de la brasileña Puravida. Se trata de una empresa fundada en 2015 que fabrica alimentos orgánicos naturales y suplementos nutricionales. Ver Nestlé compra Puravida, Health Science.

En esta primera mitad del año hubo también anuncios de spin-offs, como el caso de Haleon, la escisión del negocio de OTC que GSK mantiene en sociedad con Pfizer y que comienza a operar desde el próximo 18 de julio. La norteamericana anunció su intención de vender progresivamente la participación del 32% que tiene en el negocio de Consumer y que comparte desde el 2019. Ver Haleon: sale Pfizer y reina GSK.

Deals en Latam

El deal de más impacto para la Argentina fue sin dudas el encabezado por los alemanes de Fresenius. La compañía de hizo del 55% de mAbxience, la biofarmacéutica del Grupo Insud dedicada a la producción de anticuerpos monoclonales al acordar un pago inicial de €495 millones. El deal incluye también desembolsos por hitos, estrictamente vinculados al logro de objetivos comerciales y de desarrollo. Ver mAbxience: se vendió el 55%, Fresenius.

En el primer semestre del año también se registraron otros acuerdos a nivel regional. Por caso, el conglomerado colombiano Procaps firmó un acuerdo definitivo para comprar al mexicano Grupo Somar. Esto incluye a Grupo Farmacéutico Somar; Química y Farmacia; y Gelcaps Exportadora de México. Así adquirirá el grupo que estaba bajo el paraguas del fondo de capital privado Advent International por u$s 342 millones. Ver Procaps compra Grupo Somar.

En tanto, el grupo latino Megalabs, dueño de los laboratorios Poen; Gema Biotech y Max Vision; desembarcó formalmente en el mercado estadounidense con la compra de la local Victus, una compañía especializada en nutrición. Con su primer subsidiaría en el país, apunta ahora a escalar su operación en América del Norte. Ver Megalabs adquiere Victus, nutrición

Por último, resalta el fondo de private equity Advent Internacional que se quedó con el negocio OTC de la multi estadounidense Perrigo en México y Brasil. Ver Advent completa adquisición de Perrigo, Mx y Br.

Otros deals de peso

La surcoreana Samsung Biologics, parte de uno de los conglomerados industriales más grandes del mundo, completó la compra del 49,99% que la norteamericana Biogen mantenía en el joint venture Samsung Bioepis, enfocado en biosimilares. Por el deal desembolsará u$s 2.300 millones, de los cuales u$s 1.000 ya fueron abonados a modo de pago inicial. Ver Biogen sale de Samsung Bioepis.

La estadounidense Pfizer cerró la compra de la británica ReViral, una biofarmacéutica privada en etapa clínica enfocada en descubrir, desarrollar y comercializar nuevas terapias antivirales que se dirigen al virus respiratorio sincitial (VRS). Por el deal abonará hasta un máximo de u$s 525 millones, incluyendo un pago inicial y desembolsos adicionales por hitos. Ver Pfizer adquiere ReViral, antivirales.

La helvética Alcon, la compañía de Cuidado Ocular creada tras el spin-off de Novartis, acordó con la biotecnológica norteamericana Kala Pharmaceuticals el traspaso de dos colirios para tratar la enfermedad de ojo seco. Por el deal, desembolsará u$s 60 millones y se comprometió a realizar pagos adicionales por hitos comerciales. En simultáneo, completó la adquisición de la norteamericana Ivantis. Mediante un desembolso de u$s 475 millones sumó a su portafolio un dispositivo para cirugías de glaucoma, el que lleva el nombre de Hydrus Microstent. Ver Alcon adquiere Eysuvis, colirio. Ver Alcon completa compra de Ivantis.

La suiza Galderma finalizó la compra de la estadounidense Alastin Skincare, una compañía especializada en estética y en el desarrollo de productos para el cuidado de la piel, luego de recibir la aprobación de las autoridades de defensa de la competencia. Ver Galderma compra Alastin, skincare.

Su connacional de especialidades químicas Clariant le vendió el 80% de su negocio de pigmentos al Grupo Heubach y a SK Capital Partners. La multi recibirá 615 millones de francos suizos (u$s 671,6 millones), a los que apelará para reducir su deuda y financiar el crecimiento de sus segmentos más atractivos. Ver Clariant completa venta de negocio pigmentos.

En el wing de los medical devices, Becton Dickinson dio a conocer que adquirirá la empresa Parata Systems en un acuerdo en el que median u$s 1.520 millones. La compra consolida su expansión en el creciente sector de la automatización de farmacias. Ver BD compra Parata Systems.

La irlandesa Medtronic firmó un entendimiento definitivo para comprar a la estadounidense Affera, una compañía privada de tecnología médica que diseña y fabrica sistemas de mapeo y navegación cardíacos y tecnologías de ablación basadas en catéteres. Ver Medtronic compra Affera, mapeo cardíaco.

La norteamericana Biogen compró los derechos de una terapia digital (DTx) desarrollada por la empresa MedRhythm que combina sensores, software y música. Acordó pagar u$s 3 millones por adelantado y u$s 117,5 millones en hitos comerciales y de desarrollo, más regalías sobre cualquier venta eventual. Ver Biogen compra terapia de música